今回はこのラップ口座の長所、短所の紹介のほか、数千万~数億必要なラップ口座のお手軽版である「ファンドラップ」についても紹介していきます。

ラップ口座のしくみ

ラップ口座は、金融機関が顧客投資家にあった投資戦略・ポートフォリオを提案し、その金融機関との間で「投資一任契約」を結び、投資家に代わって金融機関が資産運用を行うものです。

投資家に代わって証券会社が投資家の資産を売買するわけですが、その際通常はかかる売買手数料などの手数料コストはかかりません。その代わり、投資家は預けている財産に対して報酬が支払われます。

日本では、2004年の4月にラップ口座に関する規制が緩和されたことを受けてサービスが開始されています。

ラップ口座のメリット・デメリット

ラップ口座のメリットは投資のプロに投資を委託できる、売買時の手数料などがかからない(手数料目当ての回転売買などが行われない)、とるリスクなどを決め細かく決めることが出来るという点が挙げられます。

デメリットについては、顧客の資産でリスク分散等を行うためには数千万円~数億円以上が最低金額となると言うことでしょうか。富裕層以外の投資家にはなかなか厳しい金額ですね。

そうしたラップ口座の簡易版といえるのが、より少額の資金から始めることができる「ファンドラップ」と呼ばれるタイプのラップ口座です。

小額からできるラップ口座「ファンドラップ」

株式や債券などの資産で包括的な運用を行うには数千万円~数億円が必要となるラップ口座。最近では、投資対象を「投資信託(ファンド)」に絞る代わりに最低投資金額を数百万円とする「ファンドラップ」と呼ばれる口座も証券会社が多く手がけています。

代表的なところでは、野村證券や大和証券といった大手証券会社が中心ですが、2016年現在では、大手ネット証券も参入しており、大手証券会社の高い手数料と比較して低コストでファンドラップをスタートさせることができるようになっています。

ファンドラップのメリット

ファンドラップのメリットは、運用を自分の投資に対する考え方や現在の状況に合わせて自動的に運用してくれることが挙げられます。

ファンドラップは運用を開始する前に投資家についての聞き取り調査をします。

1)投資に対してどこまでリスクを取ることができるか

2)運用資金の性質

3)ファンドラップに預ける資産とそのほか資産の状況

などを調査したうえで、投資家ごとにとれるリスクを決定します。そのうえでそのリスクを分散したうえで、期待リターンが高くなるようなポートフォリオをファンドを通じて実現してくれます。

人はそれぞれのリスクに対する考え方はもちろんですが、年齢や家族の有無、収入などで取れるリスクの大きさは変わってきます。こうした「調査」を事前に行うというのは大きなメリットといえます。

ファンドラップのデメリット

ファンドラップのデメリットはやはり「コスト」でしょう。

ファンドラップは基本的に投資信託の売買にかかる手数料は無料となりますが、投資顧問料や運用管理手数料などのラップ口座にかかる手数料が必要となります。

手数料の金額は証券会社によって変わりますが、預けている総資産に対して1%弱~2%程度となります。これとは別に投資信託の運用にかかる信託報酬(管理手数料)などがかかるわけですから、ネット証券などで投資信託を自分で購入するよりは高コストといえます。

たとえば、「1本で世界中に分散投資ができる!おすすめの投資信託の選び方」でも紹介していますが、1つの投資信託で世界中の株、債券、不動産などに分散投資ができるファンドもあります。代表的なところでいえば「セゾン・バンガード・グローバルバランスファンド」などですね。

自分が保有する資産(キャッシュ)のうち、どの程度を投資資金(リスクマネー)として預けるかは判断する必要がありますが、それさえできるのであればわざわざファンドラップに年1%程度のコストを払う必要はないかもしれません。

以上を考えると、ファンドラップはあまり投資について考えたくはない(時間をかけたくはない)けど、定期預金などではほとんど増えない現在のマーケットである程度の運用をしていきたいという方に向いている金融商品だといえます。

ファンドラップはどこで始めるのがベスト?

ファンドラップは大手証券を中心に提供されています。一方で2016年には楽天証券が楽ラップと呼ばれるファンドラップをスタートさせるなどネット証券もファンドラップをスタートさせる動きが出てきています。

・野村ファンドラップ(野村證券)

・ダイワファンドラップ(大和証券)

・日興ファンドラップ(SMBC日興証券)

・楽ラップ(楽天証券)

これらの証券会社の中からどのファンドラップを選択するべきか?というお話になると思いますが、楽天証券の楽ラップが断然お勧めです。

一方で、ファンドラップを選ぼうとする方の中にはやっぱり大手の野村證券とかがいいと考える方も多いようです。

ところが、野村證券等のラップ口座のコストは異常に高く、投資のリターンの多くを手数料で持っていかれるような状況となっています。

一方の楽天証券の「楽ラップ」はコストも安く、ファンドラップで運用するポートフォリオについても最新のロボアド(テクノロジー)を駆使した設定となっており非常に魅力的です。

ファンドラップの手数料比較

最大手の野村證券の「野村ファンドラップ」と、楽天証券の「楽ラップ」の手数料の差を見ていきましょう。

| 投資顧問料 | 運用管理手数料 | 合計 | |

|---|---|---|---|

| 野村ファンドラップ | 0.4104% | 1.296% | 1.71% |

| 楽ラップ | 0.162% | 0.54% | 0.702% |

※いずれも税込(8%)

1年あたりで約1%のコスト差が生じることになります。

仮にファンドラップで500万円運用するとしたら5万円の手数料の差が生じるということになります。決して小さくはないですよね。

さらに、この1%という数字は、実際には何年も運用するとなると「複利」で差が出てきます。

(参考:投資の王道は「複利」での長期投資)

リターンが3%で1000万円を20年間運用した場合を見ていきましょう。

手数料(投資顧問料+運用管理手数料)を差し引いた金額で

楽ラップ:1572万円

野村ファンドラップ:1292万円

同じ投資リターンでも20年後のリターンは楽ラップ57.2%、野村ファンドラップ29.2%となっています。たった1%の手数料の差に見えるかもしれませんが、20年後のリターンでみると約2倍のリターンの差になってしまいます。

投資におけるコストは100%確実に発生するマイナスリターンであることを考えると継続的に発生するコストについては常に目を向けるべきです。実際のところ1%という差はかなり大きいです。

最近では「フィンテック(金融とテクノロジーの融合)」が話題となることも多いですが、楽天証券の楽ラップもロボアド(ロボットアドバイザー)を活用したフィンテックの一種です。

金融とITはそもそも非常に相性がよく、それによってコストを下がられるなら大いに活用するべきです。

ちなみに、楽天証券の楽ラップは無料で自分に合ったポートフォリオを診断してくれます。

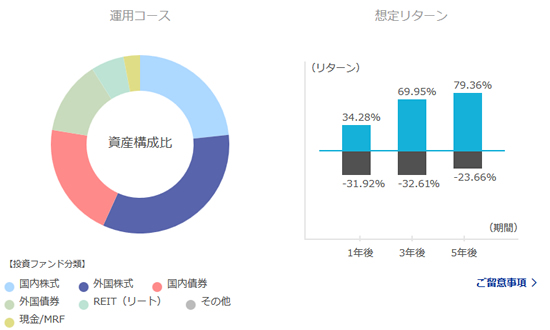

私の場合は下記のように診断されました。質問内容は結構ユニークでした。

診断は「楽天証券公式ホームページ」から可能です。ちなみに口座を持っていなくても利用できます。

以上、ラップ口座やファンドラップ、そのメリットとデメリットを理解しようというお話でした。