一般のNISAと比較して年間の非課税投資上限額が低い代わりに非課税年数が長いという特徴があります。老後資金のための積み立て投資などに向いている一方で、老後資金に関してはすでにiDeCo(個人型確定拠出年金)もあるため、それとの比較が重要になりそうです。

積立NISAの仕組みと特徴

通常のNISAは年間の非課税投資額が120万円で非課税期間は5年間となっています。それに対して積立NISAは非課税枠は1/3となる40万円ですが、非課税期間は20年と4倍です。

その他の仕組みは基本的に通常のNISAと同様です。なお、そもそもNISAってどんな制度なの?という方は「NISA(ニーサ・小額投資非課税制度)に関するまとめ」の記事で詳しく説明しているのでそちらをご覧ください。

なお、通常のNISAと積立NISAのどちらかを選択する必要があり、どちらか一方しか利用できません。

これから投資を始めたい若年層向けの制度

基本的には長期投資を考える人が毎月コツコツと運用資金を積み上げていくという制度になります。短期売買で利益をあげたいという人は通常のNISAを利用するべきです。

ひと月換算の投資額は3.33万円までということになりますね。なぜ割り切れない数字にしたんだ……とは思いますが。

積立NISAのメリット

20年の長期非課税という点が大きなメリットといえます。総トータルの非課税額(40万円×20年=800万円)は、通常のNISA(120万円×5年=600万円)より大きいです。

また、年120万円という枠を使い切れないという人にもお勧めです。短期売買で使っても非課税メリットはあるわけですが、非課税期間が5年あるということを考えると、長期運用の方が魅力的です。

そうした方にお勧めなのがこちらの積立NISA。年40万円までと非課税投資可能額は少なめですが、非課税期間が20年間ありますので、より長期投資に向いているといえます。

積立NISAのデメリット・注意点

問題点として20年の非課税期間は確かに長く有利かと思いますが、途中でのスイッチング(乗り換え)ができません。国内株に積立投資をしていたけど、相場の動向が変わってきたから債券型の投資信託に切り替えたいということができないわけです(一旦売却するとそこで非課税期間終了)。

そのため、積み立てNISAで投資をするときは最長20年間売らずにする投資商品を購入するという必要があるわけです。

こうした点は、同じく長期投資ができる個人型確定拠出年金(iDeCo)とは大きく違いますね。

つみたてNISAはiDeCo(確定拠出年金)の比較が正しい

積立NISAについては通常のNISAと比較するよりも個人型確定拠出年金と比較するほうがより適していると思います。

個人型確定拠出年金(愛称:iDeCo)については「401k(確定拠出年金・DC)のメリット、デメリット。節税効果の高い効果的資産運用」でもまとめているのでご一読ください。

というわけで積み立てNISAとiDeCo(確定拠出年金)の商品性を比較してみました。

| 積立NISA | iDeCo | |

|---|---|---|

| 年齢・利用条件 | 20歳以上 | 20歳以上(2017年1月以降は誰でも加入できる) |

| 年間非課税投資上限額 | 年間40万円 | サラリーマン:14.4~27.6万円 公務員:14.4万円 個人事業主・学生:81.6万円 専業主婦:27.6万円 ※いずれも年間 |

| 非課税運用期間 | 20年 | 60歳+10年まで |

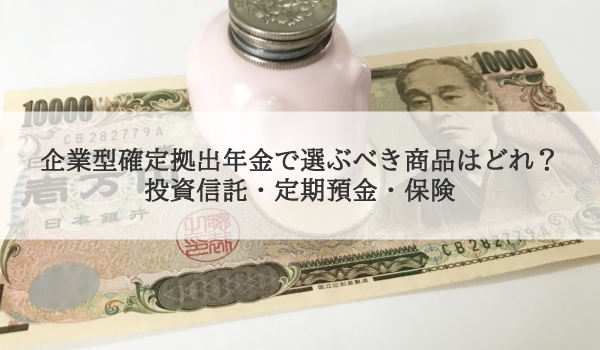

| 投資対象 | 投資信託の内、長期分散投資に適したもの(?) | 定期預金・投資信託・保険 |

| 投資商品の途中売却 | 不可 | 売却は可能で、他の運用商品とのスイッチングも可能 |

| 途中での出金 | 売却すればいつでも出金可能 | あり(60歳までは不可) |

| 所得控除 | なし | あり(全額控除) ※小規模企業共済等掛金控除 |

積立NISAがお勧めの人・運用資金

最長20年運用できますが、いつでも売却して現金化することができるという流動性の高さは魅力です。一方で税制面のメリットはiDeCo(確定拠出年金)に劣るという面もあるので、iDeCo(確定拠出年金)を優先して、余った分や老後前に使う可能性がある資金を積み立てNISAで貯めておくというのがおすすめです。

iDeCo(確定拠出年金)がお勧めの人・運用資金

最大のメリットは、掛け金が小規模企業共済等掛金控除として全額所得控除できます。つまり掛金×(所得税率+住民税率)の分だけ税金を安くすることができるわけです。

さらに運用についても非課税ということで、個人型確定拠出年金についてはダブルで節税効果があることになります。税効果を考えると個人型確定拠出年金の方が圧倒的に魅力です。

一方で老後(60歳以上)になるまでは引き出すことができないので、それまでに使う予定のお金の運用には向いていません。

なお、iDeCo(確定拠出年金)を始めるには対応した金融機関に専用口座を開設する必要があります。詳しくは「401k比較 確定拠出年金におすすめの金融機関を徹底比較」もご覧ください。

まとめ

新しく始まる積立NISAについてまとめてみました。投資についてのいろいろな制度ができて混乱する方も多いと思いますが、それぞれに一長一短があるので自分にあったものを選択するようにしましょう。